IMAS

¿En qué consiste el IMAS para empleados?

Es un sistema VOLUNTARIO de determinación

simplificada del impuesto sobre la renta y complementarios. Lo pueden aplicar

los empleados cuya renta gravable alternativa en el año sea inferior a 4.700 UVT

($129.180.000 año gravable 2014). A partir del año gravable de 2015 se disminuye

el monto de ingresos brutos para acceder al IMAS de 4.700 a 2.800 UVT y poseer

un patrimonio líquido para el año gravable a declarar, inferior a 12.000 UVT No

le aplican los factores de determinación del impuesto por el sistema ordinario.

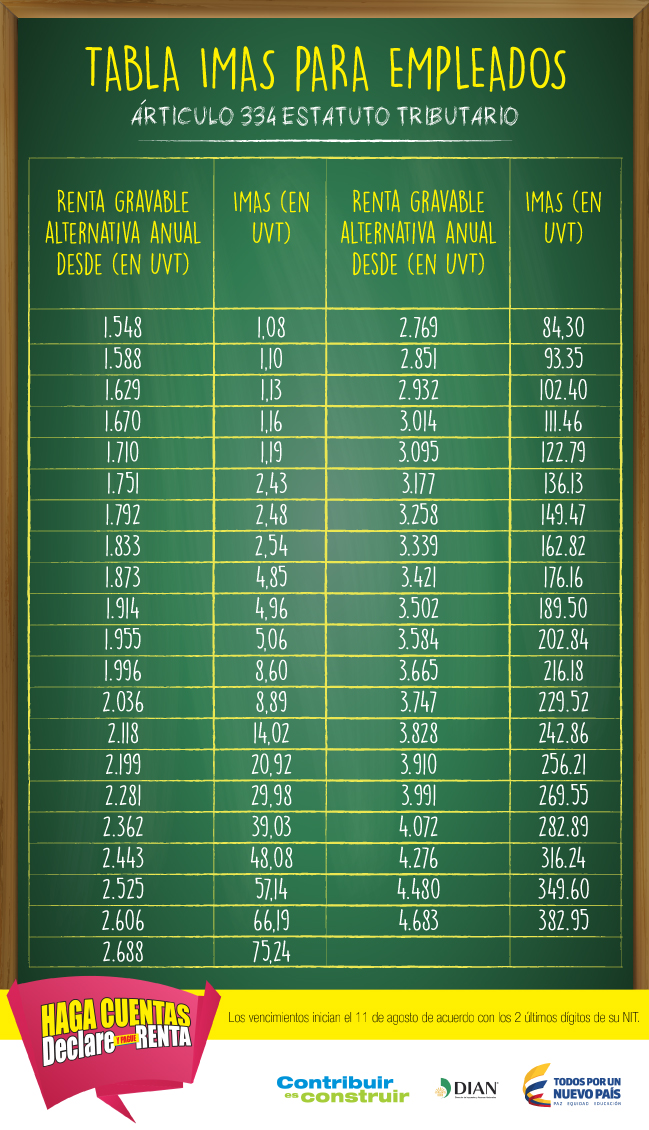

En su lugar, grava la renta resultante de disminuir de la totalidad de los

ingresos brutos (salvo la ganancia ocasional) de cualquier origen obtenidos en

el respectivo periodo gravable, únicamente los conceptos autorizados en el art.

332 E.T. Los empleados que puedan optar por este sistema de determinación de su

renta, NO están obligados a determinar su impuesto de renta por el sistema

ordinario, ni por el IMAN. El término de firmeza para estas declaraciones es de

seis meses a partir de su presentación, siempre y cuando cumpla con los

requisitos de:

- Presentación oportuna y en debida forma

- Pago dentro de los plazos señalados por el Gobierno Nacional.

- La administración no tenga prueba sumatoria sobre la ocurrencia de fraude.

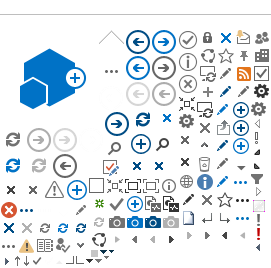

El impuesto es el determinado en la tabla del art. 334 E.T. Los vencimientos

inician el 11 de agosto de acuerdo con los 2 últimos dígitos de su NIT.

¿Cómo se determina la base gravable para el IMAS - Empleados?

¿En qué consiste el IMAS para trabajadores por cuenta propia?

Es un sistema VOLUNTARIO de determinación simplificada del impuesto sobre la

renta y complementarios. Lo pueden aplicar los trabajadores por cuenta propia

que cumplan las siguientes condiciones:

- Que su renta gravable alternativa del año, resulte superior al rango mínimo

determinado para cada actividad (ver tabla del art.340 del E.T.) e inferior a

27.000 UVT ($742.095.000 anuales 2014).

- Que su patrimonio Líquido declarado en el período gravable anterior sea

inferior a 12.000 UVT ($322.092.000 año 2013).

No le aplican los factores de determinación del impuesto por el sistema

ordinario. En su lugar grava la renta resultante de disminuir de la totalidad de

los ingresos ordinarios y extraordinarios (salvo las ganancias ocasionales)

obtenidos en el respectivo período gravable, las devoluciones rebajas y

descuentos y los demás conceptos autorizados en el art. 339. (Ver: ¿Cómo

determino la base gravable del IMAS para trabajadores por cuenta propia?). Los

trabajadores por cuenta propia que puedan optar por este sistema de

determinación de su renta, NO están obligados a determinar su impuesto de renta

por el sistema ordinario. El término de firmeza para estas declaraciones es de

seis meses a partir de su presentación, siempre y cuando cumpla con los

requisitos de:

- Presentación oportuna y en debida forma

- Pago dentro de los plazos señalados por el Gobierno Nacional.

- La administración no tenga prueba sumatoria sobre la ocurrencia de fraude.

Los trabajadores no obligados a llevar contabilidad deberán manejar un

sistema de registros en la forma que establezca la DIAN. Su incumplimiento dará

lugar a las sanciones del art. 655 E.T. El impuesto es el determinado en la

tabla del art. 340 E.T.

¿Cómo se determina la base gravable para el IMAS - Trabajadores por Cuenta propia?